Se stai leggendo questa recensione è perché stai cercando una forma di investimento per giovani o perché già conosci Bondora e vuoi conoscere meglio il servizio prima di investirci anche solo un euro.

Dico bene? Allora ti trovi nel posto giusto!

In questo articolo troverai una recensione approfondita, le mie opinioni e una guida passo passo all’utilizzo di Bondora (piattaforma leader degli investimenti p2p lending) dopo averlo testato personalmente per 9 mesi e averne monitorato i risultati.

Mi raccomando, è fondamentale che tu legga ogni singola parola di questa guida, in modo che tu abbia una visione a 360° del servizio e farti una tua opinione a riguardo.

Quindi, avanti tutta! Si comincia.

Indice

Prima di cominciare

La recensione e le mie opinioni su Bondora che leggerai in questo articolo sono basate sulla mia esperienza reale di utilizzo con la piattaforma di investimento. Bondora NON mi paga per scrivere questa recensione. Il mio obiettivo è di illustrare i pregi e difetti della piattaforma di investimento in totale trasparenza, e questo vale per tutti i prodotti e servizi che troverai nel blog.

Cosa è Bondora e come funziona

Bondora è un’azienda nata in Lettonia nel 2009 specializzata nel p2p lending, oggi tra le più famose e solide nel panorama dei prestiti tra privati.

Aspetta, aspetta. Probabilmente sei confuso… cosa diavolo è il p2p lending?

Il p2p lending, o peer-to-peer lending, o social lending, altro non è che prestito di denaro tra privati.

Hai presente quando vai in banca a richiedere un prestito? Una volta accettata la tua richiesta, la banca ti eroga la somma di denaro da te richiesta, che tu ti impegnerai a ripagare alla banca stessa con un tasso di interesse variabile.

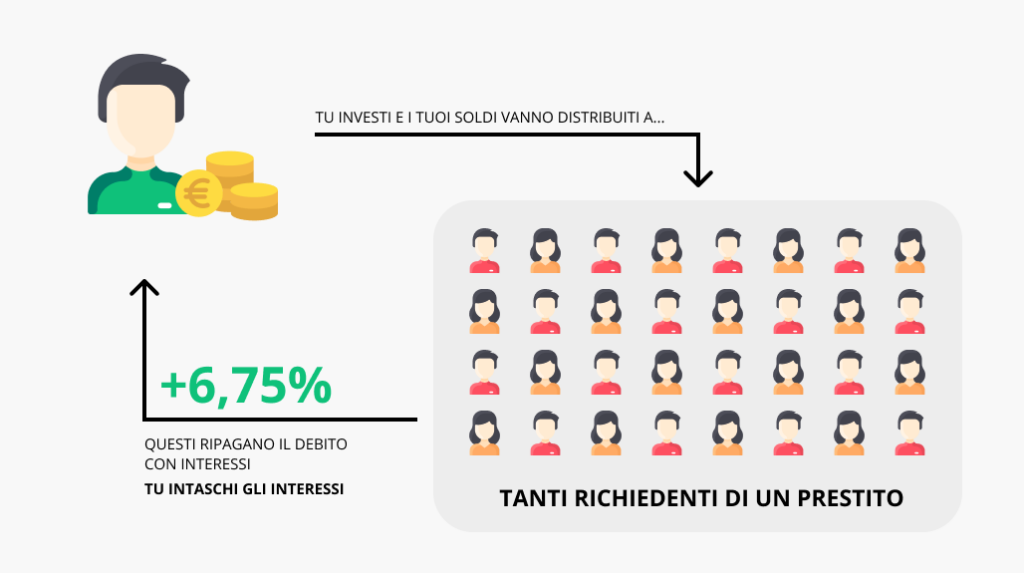

Il p2p lending (e quindi Bondora) è esattamente la stessa cosa, ma colui che richiede il prestito non lo ottiene da una banca, bensì da un gruppo di persone. Queste persone sono i prestatori di denaro, che messi assieme sostituiscono il ruolo del normale debitore di un prestito bancario.

Quindi, si può dire che Bondora è costituito da una community di due figure:

- Investitori o prestatori, coloro che si impegnano a versare una cifra a partire da 1€ sulla piattaforma, a fronte di un ritorno di investimento (su Bondora Go & Growth) pari al 6,75%.

- Coloro che richiedono un prestito, che possono essere privati o aziende, che si impegnano a ripagare il loro debito, esattamente come farebbero con una banca. Attualmente questa funzione non è disponibile in Italia, per cui ad oggi nel nostro Paese è possibile investire, ma non chiedere un prestito.

Questo è il funzionamento di Bondora, niente di più niente di meno.

Semplice, vero?

Per capire meglio l’azienda, ripercorriamo ora insieme questa piccola roadmap, condivisa sul sito ufficiale della piattaforma, che illustra la sua enorme crescita durante gli ultimi anni.

- 2007. Viene fondata la società

- 2008. Viene avviata la versione beta della piattaforma.

- 2009. Bondora comincia a operare nei paesi Scandinavi.

- 2011. A distanza di due anni dal lancio sul mercato, l’azienda raggiunge 1 milione di euro in prestiti emessi.

- 2012. Nasce la funzione di investimento.

- 2013. Lancio dei prodotti di credito in Finlandia e Spagna.

- 2014. Bondora ottiene 1,3 milioni di euro di capitale da un investimento privato.

- 2015. Altro aumento di capitale da investimento privato per un valore di 4,3 milioni di euro.

- 2015. Si aprono le porte a investitori in tutta Europa.

- 2016. L’azienda raggiunge 50 milioni di euro in prestiti emessi.

- 2017. L’azienda diventa più solida: comincia a ottenere i primi utili.

- 2017. L’azienda raggiunge 100 milioni di euro in prestiti emessi.

Per essere una società relativamente giovane, Bondora ha raggiunto un grande successo grazie alla sua semplicità di funzionamento e a essere entrata in un mercato fino a prima non esistente.

Si può dire senza dubbi che si tratti della società di p2p lending più famosa e conosciuta al mondo, che ha scatenato un’ascesa del mercato dei prestiti peer-to-peer e della nascita di centinaia di altre piattaforme di investimento.

Perché è perfetta per giovani

Ora, se tu sei stato attento, nel titolo ho scritto “migliore investimento per giovani”. Questo ovviamente non ti vieta di investirci se hai 40 anni o più, ci mancherebbe. Vuoi sapere perché la vedo come una piattaforma perfetta per i giovani?

Tre motivi:

- Barriera d’accesso inesistente. Basta infatti essere maggiorenni e investire anche 1 solo euro.

- Interesse composto. I profitti generati dagli interessi entrano a far parte del tuo investimento stesso, generando l’effetto di crescita esponenziale tanto amato da Albert Einstein e Warren Buffett.

- Competenze tecniche non necessarie. Non serve studiare per cominciare a investire. Certo, una buona dose di preparazione è sempre fondamentale, ma questa può essere acquisita lentamente e costantemente avendo già fatto il primo investimento.

Come ogni investimento che si rispetti, c’è poi la questione del rischio.

Bondora è sicuro? Qual è il rischio legato a investire su Bondora?

Nel prossimo paragrafo trovi le risposte a queste domande.

Bondora è sicuro?

Bondora non regala i soldi (sarebbe da scemi pensarlo, ma sono sicuro che tu non lo sia) e come qualsiasi investimento c’è un rischio legato all’investimento.

L’azienda si basa su un modello di business solido. Tuttavia, anche i modelli di business solidi hanno un piccolissima possibilità di fallire. Lo stesso Jeff Bezos, fondatore di Amazon, ha rivelato (in modo chiaramente provocatorio) che ogni azienda è destinata a fallire e che la stessa azienda deve lavorare ogni giorno affinché il giorno del fallimento non arrivi mai.

Fatta questa doverosa premessa, è importante specificare che Bondora è una società seria, amministrata da un management giovane e competente e che preferisce una crescita organica e graduale negli anni, piuttosto che una crescita rapida e instabile.

A conferma di ciò c’è il tasso di interesse che negli anni è diminuito dal 10% circa al 6,75% circa, sinonimo del fatto che il rischio per l’investitore, pur rimanendo, è diminuito.

Un altro indicatore della solidità aziendale di Bondora è determinato dal bilancio annuale, che testimonia utili in crescita anche in periodi non proprio favorevoli dal punto di vista economico (il Covid 19, per intenderci).

Ma che fine fanno i soldi investiti?

Dal punto di vista dell’investitore, poi, è fondamentale sapere dove vanno a finire i soldi investiti. Se per esempio investissi 1000 euro nella piattaforma usando il piano Go & Growth, questo denaro verrebbe depositato in una banca garante, non nelle casse di Bondora. In questo modo, se la società lettone dovesse fallire, i soldi non andrebbero persi ma sarebbero ancora intatti nella banca.

E questo è un bene.

Ma andiamo al fiore all’occhiello di Bondora: la diversificazione dell’investimento. Cosa significa? Che questi 1000 euro ipotetici da me investiti non andranno a finanziare un solo richiedente un prestito, ma molti di essi, con profili di rischio che vanno da AA (il più sicuro) a scendere fino a F (diminuendo di conseguenza la sicurezza).

Guarda queste immagini Instagram in sequenza per capire meglio. ⬇️

Quindi?

Quindi il rischio è “mitigato”. Le tue 1000 uova non andranno in un unico paniere, così che se un uovo (un debitore insolvente) si rompe avrai ancora 999 uova a disposizione. La potenza della diversificazione, di cui ti ho parlato in questo articolo, funziona quindi anche nel p2p lending.

C’è infine la cosiddetta diversificazione geografica: operando in 3 mercati differenti (Lettonia, Finlandia, Spagna) il tuo investimento viene a sua volta distribuito in aree geografiche con diverse economie.

Tradotto: è un bene per ridurre il rischio.

In conclusione: Bondora, come qualsiasi altro investimento, comporta un rischio.

Tra le piattaforme p2p lending è tra le meno rischiose, ma rimane una categoria di investimento ad alto rischio pur con un rendimento abbassato al 6,75%.

A proposito di sicurezza: quando si possono ritirare i propri soldi?

La genialata di Bondora che quasi nessuna piattaforma di lending peer-to-peer ha è il prelievo istantaneo. Il tuo investimento non è quindi vincolato: lo puoi prelevare quando vuoi in un istante.

Questo significa che se i miei ipotetici 1000 euro investiti (magari dopo essere maturati giorno dopo giorno a 1070 euro) dovessero servirmi per pagare l’idraulico, posso sempre trasferirli tutti sul mio conto corrente al costo di 1 euro. È comunque uno scenario impossibile: prima dell’investimento viene la creazione di un fondo, e ti assicuro che il mio è perfettamente in salute. 😎

C’è stato un solo caso nella storia in cui i prelievi sono stati bloccati temporaneamente: il periodo della quarantena. Durante il crollo economico di marzo molti investitori spaventati hanno tentato di prelevare. Questo non è un bene: un investimento deve essere fatto con razionalità e mettendo le emozioni da parte. La paura non deve sopraffare le proprie strategie anche in momenti bui. Di tutta risposta, Bondora si è tutelata bloccando per poco tempo i prelievi istantanei, continuando ad essere la società sana che è sempre stata.

Passiamo ora alla mia esperienza con Bondora, che mi ha permesso di sceglierla come piattaforma preferita nel settore peer-to-peer lending. Continua con la lettura.

La mia esperienza con il servizio

Era metà 2019 quando per la prima volta sono venuto a conoscenza del p2p lending come forma di investimento. Avendo una forte competenza nel settore del business conoscevo perfettamente il concetto di crowdfunding: una raccolta fondi per finanziare un’idea di business. Non mi ci è voluto molto per capire che questa idea potesse essere declinata quindi su qualsiasi forma di investimento.

Mi sono cominciato quindi a informare, principalmente su Google e Youtube, su delle possibili piattaforme dedicate a investimenti collettivi.

E boom. Ho scoperto un mondo incredibile.

Decine e decine di piattaforme disponibili, chi specializzata in crowdlending, chi in p2p lending, chi opera nel settore immobiliare, chi in quello delle startup, chi in quello finanziario. Insomma, il settore era già super variegato e consolidato.

Ho cominciato così, con una googlata.

Il passo successivo è stato quello della sperimentazione. La prima piattaforma a cui mi sono iscritto era dedicata agli investimenti immobiliari, ma non la menzionerò qui. Gira che ti rigira ho scoperto Bondora Go & Grow. Le recensioni di chi la utilizzava erano tutte buone e non mi ci è voluto molto prima di iscrivermi e di investire i miei primi soldi.

Mi sono detto: investo una piccola somma, la lascio maturare per qualche mese e poi traggo le mie conclusioni (più o meno è il processo che uso per qualsiasi servizio che uso).

Ho cominciato con 120 euro circa. Oggi, nel momento in cui sto scrivendo queste righe, ho aggiunto 1000 euro al mio portafoglio. Il servizio mi ha convinto, ma andiamo per gradi.

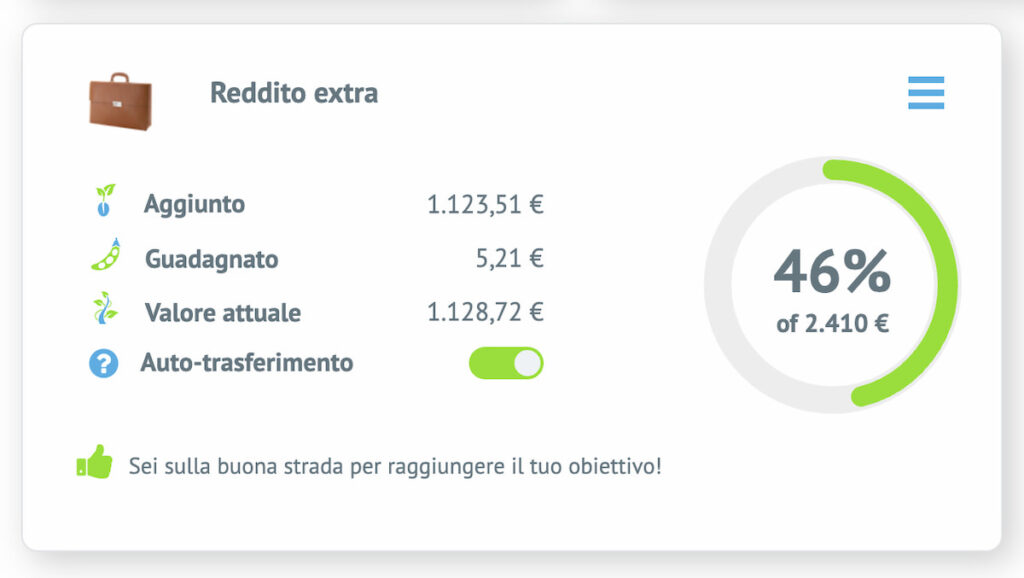

Nel momento della creazione del mio portafoglio investimenti, ho scelto come tipologia di investimento “Reddito extra”. In realtà poco conta, visto che le performance dell’investimento non cambia a seconda della scelta. Infatti subito dopo la mia selezione ho configurato manualmente il mio investimento e quello che mi aspettavo da esso.

Ho creato il mio conto e investito i miei soldi con una semplicità assurda

Il tipo di conto che ho scelto si chiama “Go & Grow“, con un tasso di interesse medio dichiarato del 6,75% che può variare: può essere maggiore o minore a seconda dell’andamento del mercato. Il conto Go & Grow di Bondora sembrava perfetto per le mie necessità, in quanto automatico e passivo: avrei dovuto solo investire la mia somma e lasciarla maturare. Questo mi avrebbe permesso di dedicarmi in maniera attiva ad altri investimenti del mio portafoglio, come per esempio quello azionario o delle criptovalute.

Anche in questo caso cambia veramente poco: nulla è vincolante. Hai la possibilità di creare diversi portafogli, cambiare le loro impostazioni e prelevare in qualsiasi momento.

Quindi ho aggiunto i miei 120 euro e ho monitorato giorno dopo giorno le performance di questo (misero) portafoglio investimenti.

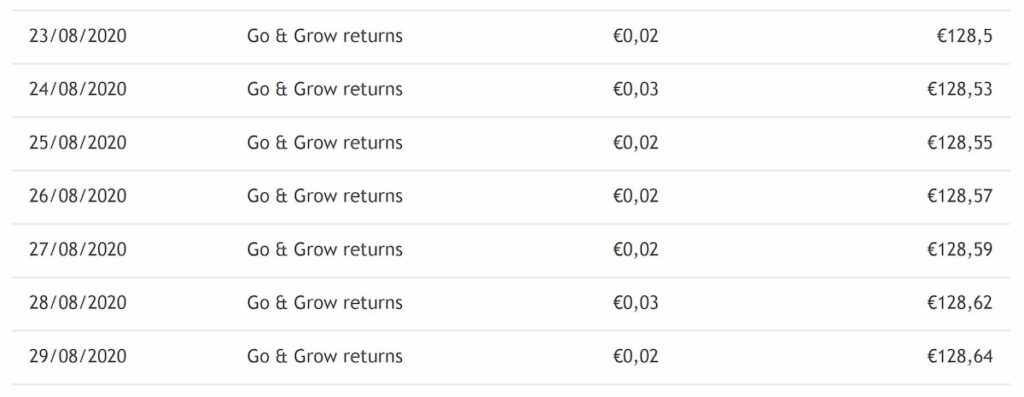

Guarda questa immagine.

Si tratta del rendimento dei 120 euro durante 8 giorni di agosto 2020. Il giorno di deposito dei soldi risaliva al 13 gennaio. A distanza di 9 mesi ho maturato 8,64€. Una cifra piccolissima, se non per il fatto che si è trattato di un semplice test della piattaforma.

Ma torniamo all’analisi del rendimento del portafoglio di test. Come puoi vedere, il rendimento non è annuale né tantomeno mensile, ma giornaliero. Questo viene a favore dell’investitore: ogni giorno vede fruttare il proprio denaro, che viene reinvestito sfruttando l’interesse composto. Quindi, in un arco temporale lungo (e magari incrementando il valore del portafoglio), il valore degli interessi sale in maniera esponenziale.

Quella che hai visto qui sopra è una piccola porzione della lunga lista degli interessi giornalieri, che inizialmente si aggiravano intorno al centesimo e che oggi si alternano tra 2 e 3 centesimi.

Dopo il mio test il Bondora funzionava. Funzionava eccome!

“Dario, ma che conclusioni hai tratto da questo test? Ne è valsa la pena per investire cifre più sostanziose?”

A distanza di poco meno di 9 mesi, la cifra maturata si attesta intorno al 4,20%. Perfettamente in linea con quanto dichiarato dalla piattaforma: il 6,75% annuale.

Di conseguenza, sulla base di questa osservazione, mi aspetto quindi che:

- avendo investito 1000 euro dopo un anno avrei maturato 1065 euro.

- avendo investito 10000 euro dopo un anno avrei maturato 10650 euro.

- e così via…

Ora, assumendo che questa cifra faccia parte di un portafoglio che io non tocchi per 30 anni e sapendo che gli interessi vengono reinvestiti a loro volta una volta ottenuti sfruttando l’interesse composto, la situazione cambierebbe così:

- avendo investito 1000 euro dopo 30 anni avrei maturato 7096,37€.

- avendo investito 10000 euro dopo 30 anni avrei maturato 70963,74€.

- e così via…

Come ho fatto a fare questi calcoli? Grazie al calcolatore dell’interesse composto qui sotto.

Calcolatore automatico dell’interesse composto 📈

Ma torniamo a noi, e al mio portafoglio di test.

Bondora mette a disposizione, per ciascun portafoglio, una previsione dell’andamento del portafoglio negli anni a venire. E questo qui di seguito è il risultato dell’investimento dei miei attuali 1128 euro investiti, al termine dell’investimento (ma ripeto, non vincolante in nessuna maniera).

Dopo 20 anni, partendo da 1128€ e aggiungendo mensilmente 10€, avrei maturato 9099 euro.

8 volte la mi cifra iniziale investita!

Nel caso non aggiungessi niente alla mia cifra iniziale avrei maturato invece 4165€.

Più di 4 volte la mia cifra iniziale investita!

Numeri alla mano, in ottica di un portafoglio diversificato su più piattaforme e asset class, Bondora Go & Growth mi è sembrato un investimento perfetto per me.

Sono rimasto soddisfatto. I risultati c’erano ed erano rispettati.

Ho aggiunto 1000€. E probabilmente in futuro investirò altro denaro.

Questo è il mio portafoglio una volta depositata la somma.

Guida passo passo all’investimento

Anche in questo caso, come promesso dal titolo dell’articolo, ti spiegherò una guida passo passo per cominciare a investire su Bondora.

Quella che vedi di seguito è la guida per la creazione di un conto Go & Grow, un conto completamente automatico in cui altro non dovrai fare che versare denaro. Di tutto il resto si occuperà Bondora.

Prima di cominciare, ti avviso che questa è semplicemente una guida tecnica sull’utilizzo della piattaforma. Non ti consiglierò in alcun modo quanti soldi depositare e se depositarli o meno, questo dipenderà in tutto e per tutto da te e dalle tue esigenze e necessità.

Ti informo inoltre che grazie ai link Bondora presenti in questo articolo avrai a disposizione all’iscrizione 5 euro in regalo, che ti verranno accreditati in automatico sul tuo portafoglio una volta investiti almeno 10 euro.

Cominciamo con la spiegazione!

1. Registrati

Per cominciare, è necessario registrarti alla piattaforma. Puoi farlo da qui o da qualsiasi link presente in questo articolo. La registrazione è assolutamente semplice e non mi dilungherò più di tanto. Una volta inserita la tua email e il tuo numero di telefono, potrai scegliere una nuova password o effettuare una registrazione veloce grazie ai tuoi account Google o Facebook.

Io mi sono registrato tramite Google.

2. Crea il conto

Successivamente è necessario creare un nuovo conto Go & Grow. Clicca su “Crea un nuovo conto Go & Grow” e vedrai davanti a te queste possibilità.

3. Scegli il conto e personalizzalo

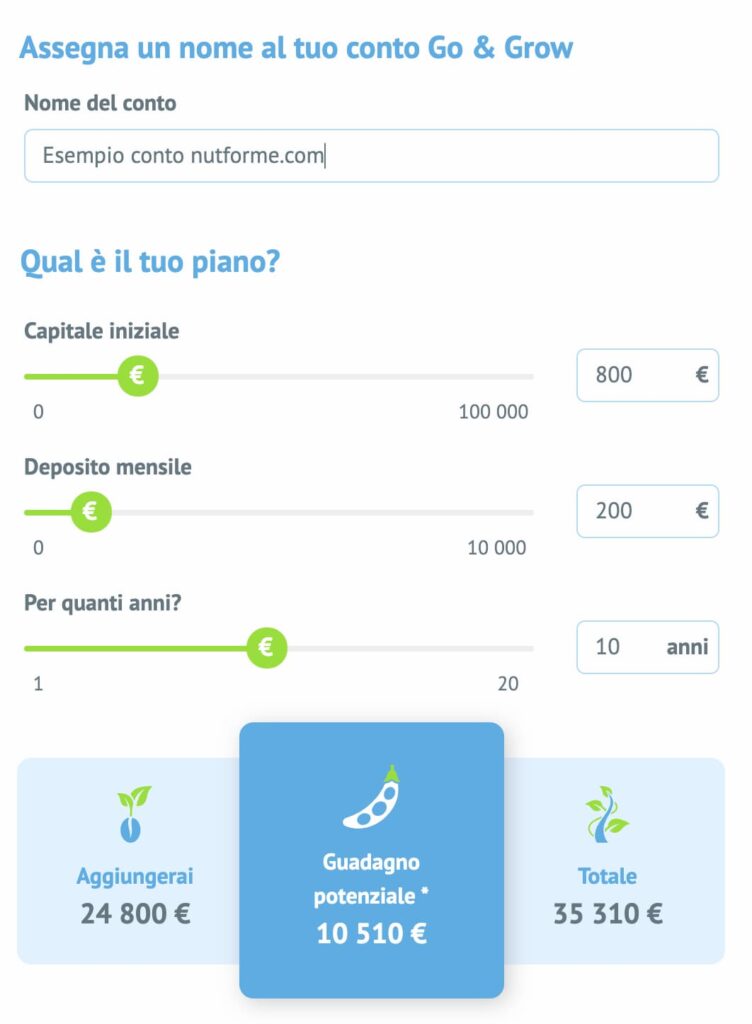

Come ho spiegato in precedenza, non sono scelte vincolanti in alcun modo ma servono più che altro a indirizzare meglio l’investitore verso una somma da investire, che è comunque modificabile nel passo successivo. E questo che vedi di seguito, infatti, è il passo successivo.

Si tratta del configuratore del tuo investimento, con poche informazioni e molto intuitivo. Saprai scegliere in assoluta autonomia la cifra da investire senza l’aiuto di nessuno.

6. Aggiungi il tuo denaro

Infine, clicca su “Aggiungi fondi” e versa una somma di denaro dal tuo conto corrente. Ci sono diversi modi per versare denaro al tuo conto Bondora, ma quello che utilizzo io è il versamento dei soldi tramite bonifico. Se sceglierai questa opzione, ricordati nel riferimento e nella causale del bonifico di scrivere il numero del tuo conto (anche questo specificato nell’apposita sezione durante il pagamento) in modo tale che il tuo pagamento venga trovato facilmente.

7. Guarda i tuoi soldi maturare

Una volta depositato il tuo denaro, hai concluso! Puoi impostare dei versamenti automatici periodicamente o versare manualmente ulteriore denaro (come faccio io). Avrai infine una visualizzazione di questo tipo, in cui potrai monitorare l’andamento del tuo portafoglio.

Ricordati, anche dopo avere creato il tuo portafolgio, di verificare il tuo conto con la tua carta di identità, come da normativa di legge, perché sarà poi fondamentale per prelevare i tuoi soldi una volta che lo vorrai.

Questa è la base per la creazione di un piano Go & Grow automatico. Nella piattaforma riuscirai poi a destreggiarti nelle sottosezioni in autonomia

Pregi e difetti

Parliamo adesso dei pregi e difetti della piattaforma in punti sintetici. Si tratta di opinioni personali, ma condivisibili viste le recensioni generali disponibili in rete.

PRO

- Si può investire anche solo 1 euro: barriera di ingresso inesistente.

- Puoi investire da subito senza nessuna competenza di finanza richiesta.

- Disponibilità di prelievo istantanea al solo costo di 1 euro.

- Interessi giornalieri giornalieri, puntuali e con tassi sempre rispettati.

CONTRO

- Interfaccia grafica migliorabile: si può migliorare ancora molto.

- Il rischio è legato non solo all’investimento p2p, ma anche all’azienda Bondora stessa.

- Bondora non fa da sostituto di imposta: è necessario pagare le tasse in autonomia.

Dopo 9 mesi di utilizzo: recensione e opinioni su Bondora

È arrivato il momento che preferisco, quello delle mie considerazioni finali.

Non lo nascondo: Bondora mi ha colpito, e non poco. Il p2p lending è una tipologia di investimento innovativa che sta prendendo sempre più piede e i motivi non si fanno fatica a capire. Bondora aggiunge a tutto questo un’interfaccia semplice e chiara e delle condizioni favorevoli per chi investe.

Pur considerandola una piattaforma ad alto rischio la consiglio senza alcun dubbio.

A chi?

- Ai principianti che vogliono affacciarsi al mondo degli investimenti con somme di denaro esigue.

- Ai giovani, per lo stesso motivo (avendo anche a loro favore i vantaggi dell’interesse composto).

- A chiunque voglia costruirsi un portafoglio investimenti diversificato.

Siamo giunti al termine. In questo articolo ho cercato di illustrarti con semplicità e chiarezza il funzionamento di Bondora e le mie impressioni sul suo utilizzo.

Ti invito, per qualsiasi dubbio o domanda, a usare il form sottostante. Risponderò personalmente nel più breve tempo possibile.

A presto!

Crediti immagini: Bondora

Ciao Dario.

Innanzitutto ti ringrazio per tutte le informazioni e le spiegazioni base che si possono trovare sul tuo blog per chi si sta avvicinando al mondo degli investimenti.

Come hai specificato tu, bondora non fa da sostituto d’imposta, quindi per la dichiarazione delle tasse è necessario arrangiarsi. La mia domanda specifica per Bondora, ma se hai voglia di rispondermi, allargabile anche a tutti i vari broker o siti di investimenti in cui si carica denaro. Le tasse bisogna pagarle solo dal momento che noi andiamo a ritirare una parte di denaro, oppure di anno in anno anche se lasciamo sempre i soldi sulla piattaforma a “maturare”?

Grazie per la risposta e continua così.

Ciao Davide,

grazie per i complimenti e per il sostegno. Apprezzo davvero molto!

La domanda che mi hai fatto è forse quella più controversa in ambito investimenti e p2p lending, per il semplice fatto che tutti hanno opinioni contrastanti. Nel mare di informazioni che si trova in rete è facile perdersi e ritrovarsi con le idee ancora più confuse di prima.

Prima ancora di evidenziare le diverse forme di reddito (assolutamente importanti da conoscere) è importante capire QUANDO pagare le tasse sulle plusvalenze degli investimenti p2p, in questo caso di Bondora:

– solo nel momento in cui ritiri i soldi?

– annualmente in fase di dichiarazione dei redditi?

La risposta è che ad oggi non c’è una risposta chiara sulla questione. C’è chi, per andare sul sicuro, paga annualmente e chi invece paga solo una volta “incassata” l’intera plusvalenza. La cosa certa è che una forma di tassazione esclude l’altra.

In ogni caso, l’unica reale soluzione è informarsi da un commercialista ben preparato sul tema e seguire le sue indicazioni.

Visto che il tema “tasse” è particolarmente spinoso, vorrei aspettare il prossimo anno per avere più conoscenze (anche basate sulla mia personale esperienza) e scrivere un articolo approfondito a riguardo. Per cui rimaniamo in contatto 🙂

A presto,

Dario